本文精编自《华住:互联网思维在酒店行业的降维竞争》

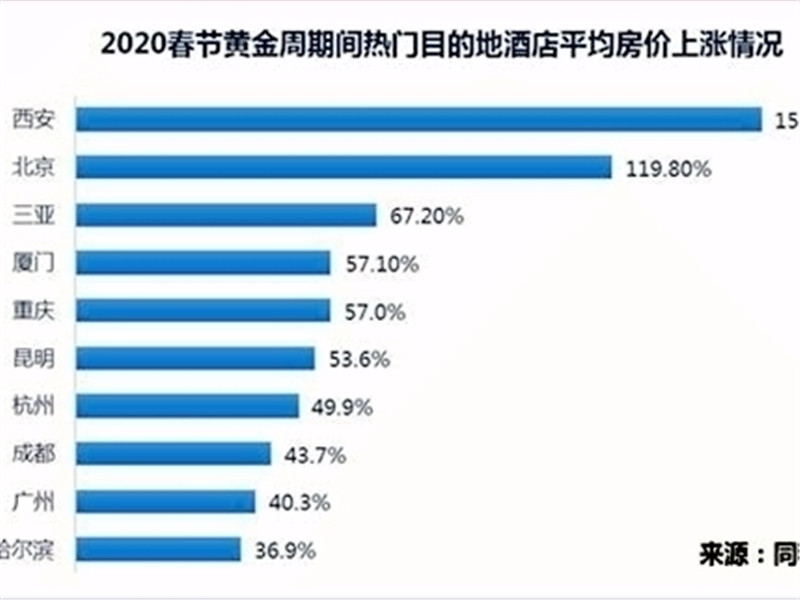

「五一」假期临近,各方披露的数据显示出游需求或将迎来强劲复苏。据支付宝开放平台数据显示,节前出游相关服务的搜索热度攀升,「酒店预订」、「景区门票」相关搜索量相比去年分别暴涨8倍和15倍。

旅游需求猛增将推动酒店行业复苏。作为中国连锁酒店的头部企业,华住集团股价表现强势,自去年3月底以来累计涨幅已超120%。

大和发表研究报告指,华住集团今年3月每间客房收入已恢复到2019年同期的95%水平,并料即将到临的黄金周入住率势头强劲,故重申买入评级,港股目标价为525港元。

大和表示,留意到3月每间客房收入复苏势头强劲,而管理层亦指出其势头在4月仍持续,并达至2019年同期的96%,相信五一黄金周强劲的休闲需求将成为股价的催化剂,尤其是在农历新年假期被压抑的出游需求将被释放,有信心集团今年同店的每间客房收入,与2019年之差距将会自第二季起收窄,并于下半年进一步改善。展望明年,随着经济全面复苏及旅游需求强劲,华住集团更设立在1000个城市开设1万间酒店的目标。

近期,国金证券发布深度研究报告《华住:互联网思维在酒店行业的降维竞争》,指华住在长期视角下利润仍有3-4倍增长空间,结合国内外可比公司的估值水平,给予 2022 年 46 倍 PE,美股目标价 67.96 美元。

以下为研报主要内容:

核心优势:用互联网思维解构传统行业,重视用户流量,打造领先产品,具备持续技术创新能力。

1)流量壁垒:具备互联网流量的领先意识,重视且深度挖掘会员价值。公司通过会员积累+精心运营,16 年打造私域流量壁垒。目前拥有 1.69 亿会员;会员贡献夜间量比例(76%),19 年数据位列全球十大酒店集团 TOP1。

2)用户至上:真正理解用户体验,形成卓越产品力和品牌力。

齐全且清晰的品牌矩阵,满足差异化需求。

具备快速升级更新能力,重构产品和服务环节,在用户关键体验环节做到倾斜投入,打造标杆产品力。

物业选址精准,以加盟扩张迅速圈地取得优势地位。

3)领先行业的效率:持续的 IT 技术创新降低成本,提升运营效率和盈利能力。通 过 IT 技术,有效提升客户体验并实现人房比 0.17,明显低于行业水平;提升单店收入,控制人力成本及渠道销售费用,净利率水平明显高于行业。

华住通过数字化运营及科技赋能有效降低人工成本及管理费用,同时会员直销比例高,可实现更低的营销费率。由于可比公司未发布 2020 年年报,我们以 2019 年数据做对比,2019 年公司人工成本、营销及市场费用、一般行政管理费用占总营收 29.8%,低于锦江(43.6%),首旅(36.0%)。

具备规模扩张潜力:连锁渗透率提升+结构性增长+市占率提升。

1)短逻辑:开发中酒店数量充足,公司规模增长确定性高。

截止 2020 年,公司拥有 6669 家已开业酒店,尚有 2449 家酒店开发中,开发中酒店数量占比 2020 年底酒店总数的 37%,开发中酒店充足,未来规模增长确定性高。

2)中长逻辑:消费升级推动中档酒店高速增长。对比发达国家,国内中档酒店占比较低,中端连锁酒店市场仍有较大发展空间。

目前全季、星程、桔子水晶品牌市占率均在中档酒店市场 TOP10,品牌及产品力优秀,具备加盟扩张潜力。

3)长逻辑:

目前国内连锁酒店渗透率为 24.9%,远低于全球平均水平(41%),还有较大提升空间。公司仍可通过提升城市覆盖率提升市场规模。

疫情加速单体酒店出清,有望推动连锁酒店渗透率进一步提高。华住为国内第二大规模酒店集团,其品牌、产品、流量、技术方面的领先优势,能够使其进一步吸收单体酒店,提升酒店规模。

公司通过收并购丰富高端品牌储备,同时积极布局海外市场。

综上,长期视角下,预计华住市占率可从 12%提升至20%左右的市占率,利润仍有 3-4 倍增长空间。

国金证券认为,根据疫情情况,预计国内业务和海外业务将分别于 2021 年底、2023 年恢复至 2019 年水平。

预测华住 2021-2023 年 EPS 分别为人民币 5.09 元,9.60元,12.29 元。考虑到华住为头部企业,在产品,技术及流量上具备领先优势,具备更高的成长性。结合国内外可比公司的估值水平,给予 2022 年 46 倍 PE,目标价 67.96 美元。首次覆盖,给予华住「买入」评级。

编辑/Ray

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。