近日,有消息称,万达集团计划解散和外国连锁酒店管理集团的合作关系,独立经营旗下约10家豪华酒店,并打算独立经营未来所有开业的新酒店。引发了业界对国内酒店业“中国业主+外国管理团队”管理模式生变的关注度。

事实上,从2017年虹桥喜来登换牌为虹桥锦江以来,希尔顿(NYSE:HLT)、洲际(NYSE:IHG)等外资高星酒店品牌在国内一线城市不断上演“撤退”戏码。反观国内酒店集团,华住(NASDAQ:HTHT)、锦江(600754.SH)、首旅(600258.SH)则在各自完成兼并重组后,不断尝试中高端酒店布局,并纷纷收回原来交由外资管理的酒店。

业内人士告诉蓝鲸产经记者,国内酒店企业的纷纷“撤牌”,一方面证明了国内酒店管理水平的提升,一方面也有利于国内酒店行业格局的重塑。

外资酒店遭遇换牌“危机”

外资酒店最早进入中国市场时,赶上了国家政策和市场福利的双利好,形成了“中国业主+外国管理团队”的管理模式,市场上多数外资酒店都是以轻资产特许经营模式存在。外资酒店管理团队也为中国业主带来了客源优势、管理经验,给内资酒店早期发展提供了借鉴。

随着民族资本崛起,消费结构改变,国际酒店的优势逐步消失。根据长江证券调查的数据显示,外商投资的限额以上住宿企业数量占比从2004年的4%左右降低到2016年的2%左右,市占率缩水一半;此外,外商投资企业的营业额同比增速表现也明显低于行业平均水平,2013至2016年连续出现同比下滑。

中国旅游研究院副研究员杨宏浩指出,早期国际品牌的优势在于品牌美誉度高、服务品质高、运营管理系统效率高,以及其可以带来大量国际客源等。但随着酒店市场结构的变化,这些优势逐渐消失或不再重要。

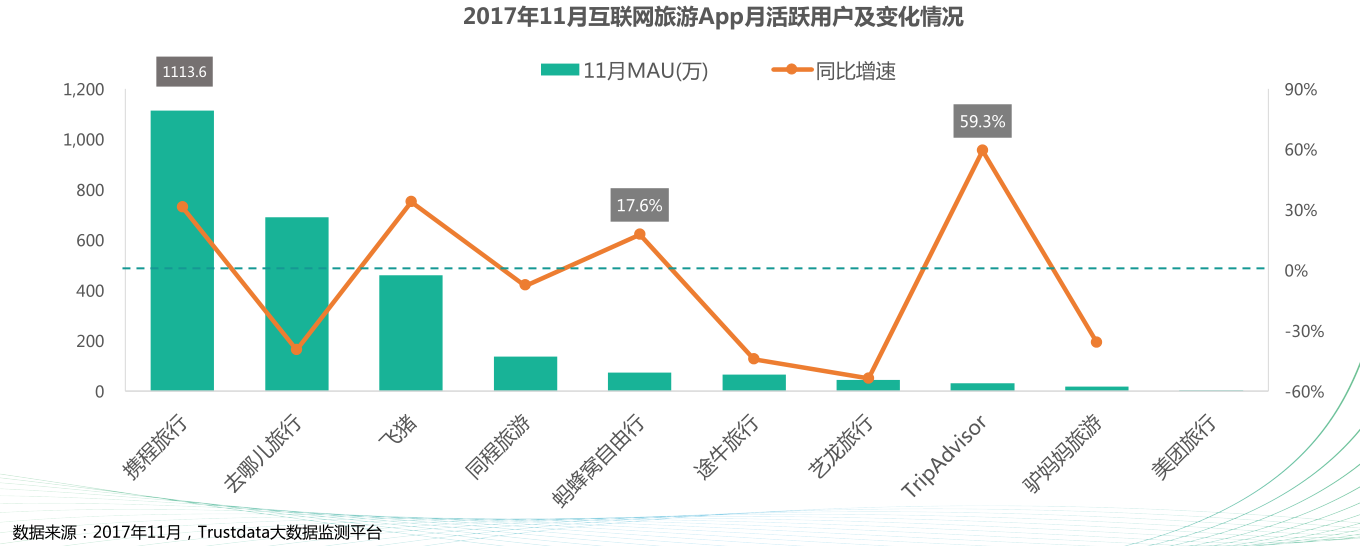

不可否认,酒店市场结构的变化与OTA网站的发展有至关重要的联系。蓝鲸产经记者查询Trustdata和执惠监测的数据发现,2017年11月,携程、去哪儿、飞猪的月活用户总和已经超过2213万人,国际酒店直销渠道客源红利优势不再。而早期以经济酒店起家的内资酒店OTA销售渠道已经成熟,正不断完善直销渠道。

有多年高端酒店经营经验的凌先生告诉蓝鲸产经记者,五星级酒店的盈利并不困难,只是从投入到回报的周期时间较长。因此在国内酒店的客源难题解决以后,通常会选择由自己的团队来运营中高端酒店,以降低运营成本。

当然,除客源因素外,还有培育自身品牌发展的需要。锦江集团负责人此前在接受媒体采访时表示,上海静安希尔顿更名为静安昆仑大酒店后,管理公司变更为锦江集团旗下的锦江首选酒店管理公司,成为锦江集团自己开发、管理、培养品牌的五星级酒店。

换牌降低运营成本

此前国内业主委托国外集团进行管理酒店的模式,基础设施建设投入费用、国际品牌管理费用过高。此前威斯汀酒店公开的资料显示,2017年该酒店业主方支付给国际品牌的基本管理费和奖励管理费共1840万元,约占酒店营业收入的6.1%,另外还有市场推广费和分销系统及预订服务费。

凌先生向记者表示,一般国际酒店的管理费用基本在2%-3%左右,6%相对偏高。

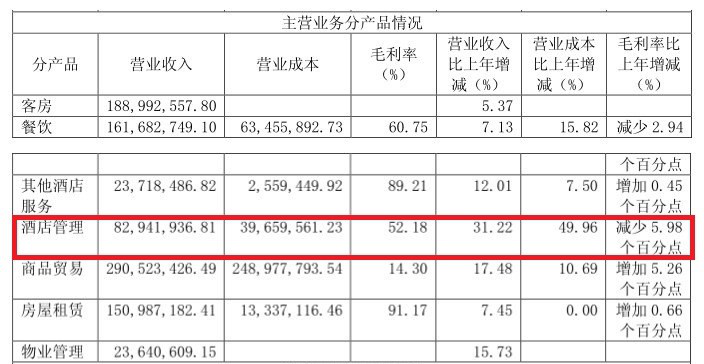

相比之下,内资酒店管理公司的管理费用低了不少。从国内南京金陵酒店管理公司的年报可以看出,该公司目前拥有连锁酒店136 家(其中五星级120家,四星级16家),经过换算后,2017年,酒店管理平均每家酒店收取的管理费约为60.99万元,营收占比1%左右。与外资酒店相比,内资酒店管理公司的费用显然更低,在土地成本控制难度加大的背景下,很显然,内资酒店投资回报期更短。

但换牌之后内资酒店呈现出的问题也不容小视。在今年初万达索菲特更名为万达文华后,有不少用户反映了服务水平降低、设施老化等问题。随着外资酒店管理公司撤牌,酒店内提供的不少用品也进行了更换,其中,浴品由国际知名品牌Lanvin换成了不知名产品,也让不少客户感到不满。

蓝鲸产经记者将上述问题反映给北京万达文华酒店相关工作人员后,对方答复称,目前酒店换牌时间太短,“如果客人对服务不满意,我们会竭尽全力解决。”

从入住率来看,凌先生表示,外资酒店在一线城市的带客能力比较强,完善的会员系统会为一线城市的高星酒店带来不少国外住客。换牌后,可能会在短期内影响国外客源的入住率,导致单店业绩下滑。

与入住率可能出现的不稳定因素相比,成本降低后的酒店收益却更有保障。酒店产权网联合创始人冯少辉告诉蓝鲸产经记者,品牌更换后,要职一定会调整,即使单店业绩略有下降,但从酒店的整体收益率来看,还是值得的。

行业格局重塑

虽然酒店换牌后可能出现诸多“不适”,但随着国内最早一批五星级酒店与外资管理公司的30年管理合同到期,换牌可能成为众多外资酒店不得不面临的生存现状。

华美酒店顾问机构首席知识官赵焕焱向蓝鲸产经记者表示,从宏观角度来看,国家政策和市场环境也支持国内自有品牌的发展,贯彻到酒店行业就是品牌自信,即酒店换牌将成为必然趋势。

面对换牌危机,外资酒店开始寻求更为本土化的生存方式。不少国外品牌选择依托中国合作方来进行自身版图扩张,这实际上是一种特许经营模式。以洲际酒店为例,2016年5月,洲际酒店宣布开放智选假日酒店的特许经营;2017年11月,宣布将对皇冠假日酒店及度假村在中国开放特许经营模式。在特许经营模式下,酒店的业主方可以自行组织团队管理,并拥有该品牌背后相应的所有知识产权。

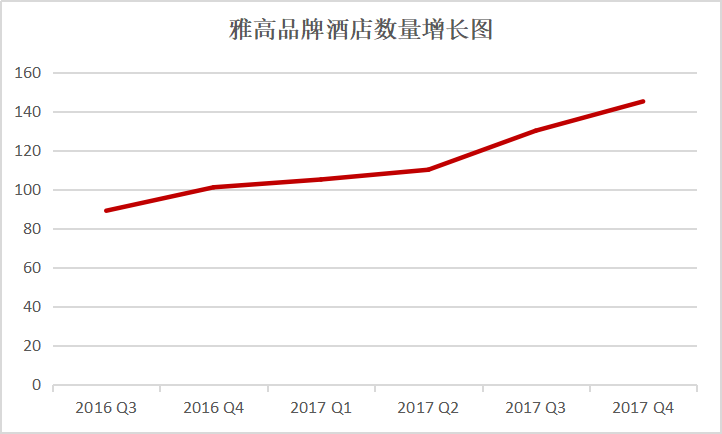

另一种方式就是内资酒店以对外投资的方式与海外品牌合作。根据企业年报,华住和雅高达成合作以来,在本土资本的助力下,雅高酒店在国内扩张提速,酒店数量从98家增长到149家,增加52%左右。5月15日,华住在一季报中透露,公司已经拿到雅高4.5%的股权,目前拥有雅高旗下美居酒店、宜必思酒店及宜必思尚品酒店的特许经营权,美爵酒店及诺富特酒店的共同开发权,完善了其中高端酒店的布局。

外资酒店试图本土化转型,对于内资酒店实为利好。长江证券分析师表示,中外酒店集团的合作将充分发挥各自优势,在“市场+品牌”、“经济+高端”、“国内+海外”三个方面形成优势互补,国内酒店公司将显著受益,在分享国内市场蛋糕的同时,获得海外合作伙伴的帮助向海外进军。